تأمين الودائع لدى البنوك - المشورة بشأن التأمين على ودائع الأفراد + قائمة البنوك TOP-5 المدرجة في نظام التأمين على الودائع الإلزامية

ستركز هذه المشكلة على تأمين الودائع ، وكيفية عمل نظام التأمين على الودائع الفردية ، ما هو مقدار التعويض عن الودائع لدى البنوك في الاتحاد الروسي هذا العام.

بعد دراسة المقال سوف تتعلم:

- ما هو تأمين الودائع وكيف يعمل هذا النظام ؛

- ما هي وكالة تأمين الودائع وما هي الوظائف التي تؤديها؟

- كم هو مبلغ التأمين على الودائع في البنوك الروسية اليوم ؛

- ما هي التوصيات التي قدمها خبراء في تأمين ودائع الأفراد.

في هذا المنشور سوف تجد أيضا القائمة 5 البنوك الشعبيةالمشاركة في نظام تأمين الودائع (CER) ، وكذلك تعليمات، والتي سوف تساعد في الحصول على أموالك الخاصة في حالة حدث مؤمن.

تقليديًا ، في نهاية المقال ، نجيب على أكثر الأسئلة شيوعًا التي يطرحها المشاركون فيما يتعلق بموضوعات المنشورات.

ننصحك بقراءة المقال المقدم لكل من يخطط لفتح وديعة في البنك. لن يكون من غير الضروري التعرف عليه ومع من يدرسون التمويل.

ما هو تأمين الودائع الإلزامي ، وكيف يعمل نظام التأمين على الودائع الفردية ، وما هي قائمة البنوك المدرجة في وحدات خفض الانبعاثات المعتمدة ، ومقدار تعويض التأمين عن الودائع في بنوك الاتحاد الروسي - اقرأ هذا المقال

ما هو تأمين الودائع الإلزامي ، وكيف يعمل نظام التأمين على الودائع الفردية ، وما هي قائمة البنوك المدرجة في وحدات خفض الانبعاثات المعتمدة ، ومقدار تعويض التأمين عن الودائع في بنوك الاتحاد الروسي - اقرأ هذا المقال

1. ما هو تأمين الودائع المصرفية - نظرة عامة على المفهوم

في روسيا ، وكذلك في البلدان المجاورة ، تعتبر الودائع في البنوك هي الطريقة الأكثر شعبية لاستثمار الأموال من أجل توفيرها.

لا تنسىأن المساهمات تحمي الأموال من الآثار الضارة التضخمكذلك من اللصوص و كارثة طبيعية. بالإضافة إلى ذلك ، في بعض الحالات ، تجلب الودائع ، وإن كانت صغيرة ، ولكن لا يزال أرباح.

بفضل تطوير التقنيات الحديثة ، أصبحت الإدارة المالية أسهل بكثير وأكثر راحة. اليوم ، ليس عليك مغادرة المنزل لإدارة مدخراتك. يتم تنفيذ جميع العمليات من خلال حساب على موقع البنك (في الوضع) على الانترنت).

لتلقي معاش أو راتب ، الآن ليس عليك الانتظار في المحاسبة أو في مكتب البريد. يتم إضافة الأموال إلى الحسابات الشخصية. في الوقت نفسه ، ستزيد كفاءة الأموال بشكل كبير ، إذا تم إصدارها جدول الرواتب أو بطاقة التقاعد.

ومع ذلك ، في أوقات الأزمات الاقتصادية ، غالباً ما تنخفض ثقة الجمهور في البنوك. لزيادة هذا الأمر وتحفيز المواطنين على إبرام عقود جديدة وإجراء استثمارات ، وضعت الدولة ونفذت برنامجًا مصممًا لضمان حماية استثمارات المواطنين.

الهدف الرئيسي من نظام التأمين على الودائع (CER) هو توفير ضمانات للمواطنين لتلقي الأموال في حالة وقوع حدث مؤمن عليه. بمعنى آخر ، إذا تم سحب ترخيص مزاولة نشاط ما من مؤسسة مالية لسبب ما ، فسيكون المودعون قادرين على تلقي الأموال المودعة في حسابات مصرفية.

في بلدنا ، يحمي قانون تأمين الاستثمار جميع الودائع الأفراد. وفقًا للتشريعات التنظيمية ، يحق لمؤسسة الائتمان إبرام اتفاقيات إيداع مع المواطنين على وجه الحصر يخضع للمشاركة في برنامج تأمين الودائع.

يتيح تشغيل برنامج حماية الودائع للجمهور اكتساب الثقة بأنهم بصرف النظر عن الموقف ، سوف يتلقون أموالهم الخاصة. لهذا ، لن يتعين على المستثمرين إبرام أي اتفاقيات إضافية. الودائع الصادرة في شركة مشاركة مؤمنة تلقائيا عند تنفيذ العقد.

يجب أن يكون المستثمرون على دراية بأهم فارق في البرنامج - أقصى مبلغ استردادعند وقوع حدث مؤمن عليه مع 2015 من السنة يعوض 1 400000 روبل. في السابق ، كان حجم الوديعة المؤمنة نصفها - 700 000 روبل.

من المهم أن تعرف أن الحد الأقصى لمبلغ التأمين يتعلق بالمبلغ الإجمالي للودائع المفتوحة لدى مؤسسة ائتمان معينة في واحد مواطن.

في هذه اللحظة ، ل نظام تأمين الودائع (أو مختصرة شهادات خفض الانبعاثات) في روسيا انضم تقريبا 900 الشركات المالية. ومع ذلك ، قبل فتح وديعة لدى مؤسسة ائتمانية ، لا يعرف المستثمر عنها شيئًا كبيرًا ، من الأفضل التأكد من مشاركتها في وحدات خفض الانبعاثات المعتمدة.

هناك ميزة أخرى لبرنامج التأمين - وفقًا للتشريع الحالي ، ليست كل الحسابات المفتوحة محمية.

يجب أن يكون المستثمرون على دراية بأن الأنواع التالية من الاستثمارات ليست مؤمنة:

- مبالغ الودائع تزيد عن 1,4 مليون روبل.

- الودائع الصادرة بالعملة الإلكترونية ؛

- الحسابات المفتوحة في معادن غير شخصية ؛

- ودائع حامل غير مسجلة ؛

- الودائع الصادرة في فروع منظمات الائتمان الأجنبية ؛

- الأموال التي تم تحويلها إلى الثقة.

ومع ذلك ، فإن حقيقة أن هذه الفئات من الحسابات ليست مدرجة في التأمين الإلزامي لا يعني أنه لا يمكن إرجاع هذه الأموال. في الواقع ، كل هذا يتوقف على كيفية بيع ممتلكات مؤسسة ائتمان مفلسة.

تتم معالجة التنفيذ ودفع التعويض اللاحق للمودعين بواسطة مؤسسة حكومية تم إنشاؤها خصيصًا. إنها تسمى وكالة تأمين الودائع.

عند دفع التعويضات ، يتم ملاحظة تسلسل معين:

- بادئ ذي بدء ، يتم إرجاع الأموال للأفراد;

- ثانيا ، يتم دفع الأموال رجال الأعمال الفردية;

- في المرحلة التالية ، تتم المدفوعات على ودائع تزيد عن مبلغ التأمين - 1,4 مليون روبل.

- فقط في النهاية ، إذا كان هناك أموال متبقية من بيع الأصول ، سيتم سداد المدفوعات الكيانات القانونية, أصحاب الحسابات المعدنية وغيرها من الاستثمارات التي لا تخضع للتأمين.

2. كيف يقوم نظام التأمين على ودائع الأفراد - المهام الرئيسية وآلية عمل وحدات خفض الانبعاثات المعتمدة

يعمل نظام التأمين على الودائع كآلية خاصة طورتها الدولة لحماية الودائع التي يقدمها المواطنون لدى البنوك الروسية. تم وضع برنامج التأمين في مكانه. في عام 2004. السبب الرئيسي لتطويره وتنفيذه هو الحاجة إلى ممارسة الرقابة على أنشطة البنوك.

في البداية 2000أفلست عدد كبير من المنظمات الائتمانية ، أصبحت هذه العملية على نطاق واسع. في الوقت نفسه ، نمت ثقة الجمهور في البنوك ، وفي نهاية المطاف انخفض عدد الودائع المفتوحة.

تحتاج الدولة إلى حماية أصول المواطنين من أجل زيادة اهتمامها بالودائع المصرفية. كل هذا أدى إلى الحاجة إلى تنظيم نظام التأمين على الودائع الإجبارية. باختصار ، غالبا ما يسمى هذا البرنامج شهادات خفض الانبعاثات - نظام تأمين الودائع.

يُسمح للبنوك التي تصبح مشاركة في نظام التأمين بالدخول في اتفاقيات إيداع مع المواطنين. علاوة على ذلك ، فإنهم ملزمون بنقل جزء من دخلهم إلى شركة تم إنشاؤها خصيصًا صندوق التأمين الإجباري.

منذ نشأته ، أظهر برنامج التأمين نتائج خطيرة للغاية:

- كشفت أكثر 100 أحداث مؤمنة

- مجموع المدفوعات المقدمة أكثر من 80 مليار روبل;

- طلب المزيد من التعويض 400 000 المواطنين.

في الواقع ، نظام التأمين على الودائع ليست فريدة من نوعها. توجد برامج مماثلة في معظم الدول المتحضرة.

الأهداف الرئيسية لنظام التأمين هي:

- ضمان استقرار القطاع المصرفي ؛

- منع الذعر بين المواطنين أثناء انهيار مؤسسة الائتمان ؛

- زيادة درجة ثقة الأفراد في النظام المالي للبلد.

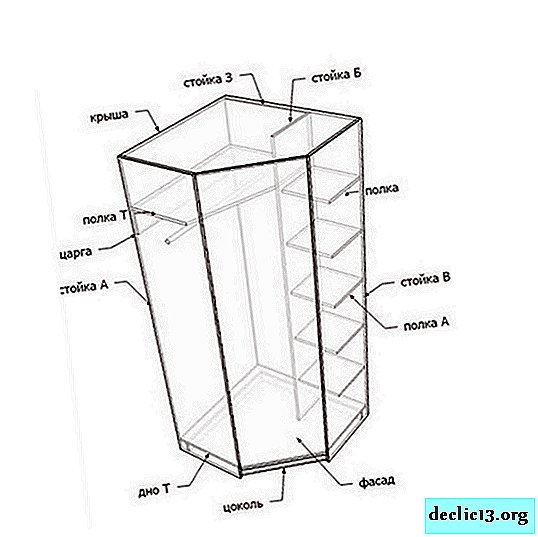

مبدأ برنامج التأمين بسيط للغاية:

- يقوم المودع بسحب إيداع في البنك وفقًا للمبادئ المعمول بها ؛

- يتم توقيع اتفاقية إيداع ، ولا توجد اتفاقيات إضافية مطلوبة للتأمين ، ويقوم البنك ووكالة تأمين الودائع (DIA) بحل هذه المشكلة بشكل مستقل ؛

- كل ثلاثة أشهر ، تقوم مؤسسة ائتمانية بالتحويل إلى صندوق خاص 0,1٪ من قيمة جميع الودائع الصادرة.

اتضح أنه عند التأمين على الاستثمارات ، لا يتعين على المستثمرين تقديم أقساط التأمين ، والتي تقوم بها البنوك نفسها. في حالة حدوث حدث مؤمن ، تكون العملية متصلة DIA. تشمل مسؤوليات هذه المنظمة استرداد الودائع للمودعين بالكامل.

مبدأ نظام التأمين الإلزامي على ودائع الأفراد في بنوك الاتحاد الروسي

مبدأ نظام التأمين الإلزامي على ودائع الأفراد في بنوك الاتحاد الروسي

حالات التأمين وتشمل الحالات عندما البنك المركزي تنسحب أو تنسحب رخصة منظمة الائتمان. يحدث هذا غالبًا في الحالات التي لا تستطيع فيها شركة ائتمان الوفاء بالتزاماتها تجاه العملاء الذين أصدروا ودائع هنا بسبب مشاكل اقتصادية طويلة أو إفلاس نهائي.

3. وكالة تأمين الودائع (DIA) - ما هي وماذا تفعل؟

وكالة تأمين الودائع (اختصار باسم مطار الدوحة الدولي) إنها منظمة حكومية مسؤولة عن الحفاظ على استقرار النظام المالي داخل الدولة. يتكون صندوق مطار الدوحة الدولي من صناديق تقوم مؤسسات الائتمان بتحويلها بصفة دورية.

وكالة تأمين الودائع (DIA) هي شركة حكومية روسية تم إنشاؤها لتوفير نظام تأمين الودائع (CER) في عام 2004

وكالة تأمين الودائع (DIA) هي شركة حكومية روسية تم إنشاؤها لتوفير نظام تأمين الودائع (CER) في عام 2004

للوكالة الحق في إدارة الخصومات المستلمة من البنوك على النحو التالي:

- تتراكم

- دفع المودعين كتعويض في حالة وقوع حدث مؤمن عليه ؛

- الاستثمار من أجل توليد دخل إضافي.

الاستثمار يسمح لك بإنشاء حجز، والتي قد تكون مطلوبة في الحالات التي يزيد فيها عدد المكالمات من المودعين زيادة حادة.

وظيفة أخرى من مطار الدوحة الدولي هي تنظيم بيع الأصول المصرفية في حاله إزالة أو الاعتراف مفلس. سيتم استخدام الأموال المتلقاة في سياق هذه الإجراءات لتلبية مطالبات المواطنين والمنظمات التي هي دائنة للبنك المنهار.

مهمة DIA ليست فقط لحماية مصالح المستثمرين ، ولكن أيضا تهيئة الظروف لنجاح تشغيل البنوك. يتم تنظيم إجراءات الوكالة من قبل الروسية الحكومةوكذلك الممثلين البنك المركزي.

4. قائمة البنوك TOP-5 المدرجة في نظام التأمين على الودائع هذا العام

انضم عدد كبير من البنوك الروسية إلى نظام تأمين الودائع. على الرغم من حقيقة أن الودائع تحت حماية الدولة ، إلا أن الموقف مع حدوث حدث مؤمن غير سارٍ للمودعين دائمًا.

أدناه قائمة أعلى 5 بنوكالمدرجة في نظام التأمين على الودائع ، والتي ، وفقا لبعض الخبراء ، الأموال تحت حماية موثوق بها وأسعار فائدة جذابة على الودائع.

1) بنك الفا

يتم تضمين Alfa-Bank باستمرار من قبل المتخصصين في قمة المنظمات الائتمانية الروسية. هذه الشركة ممثلة على نطاق واسع في البلاد - لديها المئات من الفروع ، وآلاف أجهزة الصراف الآلي ، وكذلك العديد من الشركات التابعة.

بين الأفراد ودائع بنك ألفا هي من بين أكثر الودائع شعبية. يقدم البنك ودائع مربحة مع الرسملة والتجديد والإطالة. حول ما هي القيمة الكبيرة للمساهمة ، كتبنا في مقال سابق.

لقد كان Alfa-Bank دائمًا عضوًا في هذا البرنامج منذ تشكيل وحدات خفض الانبعاثات المعتمدة. باعتبارها واحدة من أفضل المؤسسات المالية ، وقد حصلت هذه الشركة على جوائز دولية وجوائز عدة مرات. وكالة التقييم المستقلة "خبير" تم تعيين البنك على أعلى تصنيف ممكن - A ++.

2) جازبروم بنك

جازبروم بنك هي واحدة من أكبر منظمات الائتمان في روسيا. تتصرف تحت شعار: على الصعيد الوطني - للجميع. جازبروم بنك هو أحد البنوك الثلاثة التي تتمتع بنفوذ أكبر في روسيا.

تخدم هذه المؤسسة الائتمانية أكبر الشركات في روسيا ، ولها فروع في العديد من الدول الأجنبية (على سبيل المثال، في أرمينيا، كازاخستان، بيلاروسيا، سويسرا). بفضل هذه الشبكة الواسعة ، تعمل جازبروم بنك اليوم اكثر من 4 000 000 المساهمين.

3) بنك VTB في موسكو

القابضة يوحد عدد كبير من المنظمات المالية (في هذه اللحظة هم بالفعل اكثر من 20). مجموعة شركات VTB نشطة في كل من الأسواق الروسية والدولية. لديها موثوقية عالية وثقة مستحقة للعملاء.

يقدم البنك القابضة المقدمة مجموعة واسعة من الخدمات المختلفة لكل من الأفراد والكيانات القانونية. وتشمل هذه:

- توفير الأموال ؛

- القروض.

- التأمين.

أحد المساهمين في هذه المؤسسة الائتمانية هو الحكومة الروسية.

4) بن بنك

تم تأسيس Binbank في عام 1996 ، واليوم مفتوح اكثر من 500 الفروع في جميع أنحاء روسيا.

إنها مؤسسة ائتمان خاصة وتضع نفسها كأحد البنوك الروسية الأكثر موثوقية. ويؤكد هذا الموقف من قبل التصنيف الائتماني أن المنظمة الروسيةكذلك وكالات التصنيف الدولية.

تحاول Binbank دائمًا الجمع بين الخبرة ، بما في ذلك المنظمات الائتمانية الدولية ، مع خصوصيات السوق المالية الروسية. تضمن المشاركة في وحدات خفض الانبعاثات المعتمدة أن يتم تأمين كل إيداع يصدر مع البنك المعني.

5) دلتا الائتمان

التخصص الرئيسي لهذا البنك هو قروض الرهن العقاري. أدى النهج الفردي لكل عميل ، بالإضافة إلى السرعة العالية لحل أي مشكلة ، إلى زيادة شعبية البنك بين السكان.

تماما جميع العمليات الأفرادنفذت في DeltaCredit تخضع للتأمين.

5. ما هو الحد الأقصى لمبلغ التعويض التأميني للودائع في عام 2019؟

في عام 2019 ، لن تتغير المبادئ الأساسية للتأمين على الودائع الإلزامية. سيتم تنفيذ البرنامج بنفس الطريقة كما كان من قبل. وفي الوقت نفسه ، يشعر المودون بالقلق إزاء المبلغ المؤمن على الودائع لدى البنوك. يتم توضيح ذلك بكل بساطة: لقد تم في الآونة الأخيرة حرمان عشرات المؤسسات الائتمانية من تراخيصها.

ينص التشريع الحالي على أنه في حالة حرمان البنك من ترخيص للأنشطة المالية ، يدفع المؤمن للمودعين الأموال المودعة على الودائع بالكامل. ولكن هناك تحذير واحد - كحد أقصى.ما يمكنك الحصول عليه للتأمين هو 1 400000 روبل.

إذا قام المودع بوضع مبلغ أكبر من المال في بنك مفلس ، فسوف يتم دفع المبلغ المؤمن عليه وإيداعه فيه منعطف. عندما يتم بيع الممتلكات وتسديد الديون إلى السطر الأول من الدائنين ، إذا بقيت الأموال ، سيتم سدادها ضريبة إضافية. لذلك ، من المستحسن الاحتفاظ به داخل بنك واحد لا اكثر 1,4 مليون روبل.

يحدث أن المودع لديه عدة حسابات في بنك واحد. في حالة إلغاء الترخيص ، سيتم احتساب المبلغ الإجمالي للأموال الموضوعة عليها. إذا تجاوزت النتيجة الحد الأقصى للتعويض ، فسيتم دفع المودع 1.4 مليون روبل فقطبينما يتم توزيع إجمالي مبلغ التعويض على جميع الحسابات بما يتناسب مع حجمها.

يتم إجراء جميع المدفوعات تمامًا بالروبل ، حتى في الحالات التي تم فيها فتح الحسابات بعملة مختلفة. من اللحظة التي يحدث فيها الحدث المؤمن حتى يتلقى المواطن المال ، حول 3-6 أشهر.

على الرغم من أن النظام الأساسي ومقدار المدفوعات في عام 2019 ظلما على حالهما ، يمكن تسليط الضوء على العديد من التغييرات مقارنة بالعام السابق.

يحتوي برنامج التأمين على الودائع في عام 2019 على الميزات التالية:

- عند فتح وديعة بالعملة الأجنبية ، يتم إصدار تعويض في روبل. في هذه الحالة ، يتم إجراء العمليات الحسابية باستخدام سعر البنك المركزي في يوم كتابة طلب الدفع ؛

- الآن ، ليس المواطنون وحدهم ، بل يمكن للمنظمات أيضًا الحصول على رد.

- يخضع المبلغ الرئيسي للإيداع والفائدة المستحقة للتعويض.

- عند الايداع أكثر من 1.4 مليون روبل المودع له الحق في استرداد المبلغ الكامل للإيداع. أولاً ، سيتم دفع المبلغ الذي يضمنه نظام تأمين الودائع. بعد ذلك ، وفقًا للأولوية ، سيتمكن صاحب الحساب من المطالبة بجزء من الأموال التي تم استلامها أثناء بيع العقار المصرفي المفلس.

بعد إلغاء الترخيص إلى 2 أسابيع يتم تعيين مديري البنوك المؤقتة. بالإضافة إلى ذلك ، يجب تعيين مؤسسة ائتمانية كوكيل مهمته الرئيسية هي دفع المبالغ المستردة. يمكن العثور على معلومات حول البنك الذي سيصدر الأموال في المكاتب و على الموقع شركة مالية مفلسة كذلك على مورد مطار الدوحة الدولي.

هناك حالات عندما يكون المودعون مدينين للبنك في وقت واحد (على سبيل المثال، أصدر قرض هناك). في هذه الحالة ، سيتم تخفيض مبلغ التعويض بمقدار الدين.

كيفية تأمين إيداع في البنك - نصائح وحيل للأفراد. و jur. من الأشخاص

كيفية تأمين إيداع في البنك - نصائح وحيل للأفراد. و jur. من الأشخاص

6. نصائح مفيدة التأمين على الودائع للأفراد والكيانات القانونية

التأمين على الودائع في المؤسسات الائتمانية هو إجراء إلزامي. ومع ذلك ، فإن العديد من المستثمرين لديهم عدد كبير من الأسئلة المتعلقة بموثوقية حماية أموالهم.

بالمناسبةعلى الرغم من وجود CER لفترة طويلة ، لا يزال بعض المواطنين لا يعرفون أن استثماراتهم محمية من قبل الدولة وسيتم إعادتهم إليها في حالة حدوث مشاكل مع البنك.

لهذا السبب مشورة الخبراء حول كيفية تأمين أموالك ويضمن أن تظل ذات صلة.

نصيحة 1. تحقق من أن مؤسسة الائتمان تشارك في وحدات خفض الانبعاثات المعتمدة.

قبل فتح وديعة في بنك غير مألوف ، يجب على المودع التأكد من أنه عضو في نظام التأمين. ليس من الصعب القيام بذلك - ما عليك سوى زيارة مورد الإنترنت الرسمي للوكالة وإيجاد مؤسسة ائتمانية هناك.

يجب أن لا تثق بأموالك لتلك البنوك التي تغيب عنها سجل وحدات خفض الانبعاثات المعتمدة أو تم استبعادها لسبب ما.

نصيحة 2. تأكد من أن الإيداع ينتمي إلى الفئة التي تندرج تحت الحماية

يحدد القانون عددًا من فئات الحسابات المصرفية ، والتي NOT وشملت إلى قائمة المؤمن عليهم. يجب على المستثمرين التعرف على ذلك.

من المهم أيضًا مراعاة أن الدولة لا تحمي فقط المبلغ المستثمر أصلاً ، ولكن أيضًا الفوائد المستحقة. لذلك ، فتح إيداع في بنك مشكوك فيه ، يجدر حساب حجمها الإجمالي. من الناحية المثالية ، يجب ألا يتجاوز المبلغ المستلم 1,4 مليون روبل.

نصيحة 3. من المهم التحقق بعناية من جميع البيانات الخاصة بك.

قبل التوقيع على اتفاقية إيداع ، يجب على المودع التحقق بعناية من جميع بياناته. إنه يتعلق بالكتابة اللقب ، الاسم الأول و الاسم الأوسط ، تفاصيل جواز السفر ، عنوان التسجيل.

علاوة على ذلك ، مع أي تغيير في هذه المعلومات هو المهم تقرير على الفور هذه الحقيقة إلى مؤسسة الائتمان. إذا لم تقم بذلك ، فقد تواجه الدفع المشاكل.

وبالتالي ، إذا كان المودع يمتثل لجميع توصيات المتخصصين ، سيكون من الأسهل بكثير الحصول على تعويض في حالة وقوع حدث مؤمن عليه.

7. كيفية إعادة إيداع إلى بنك تم إلغاء ترخيصه - تعليمات عملية من 4 خطوات

إذا واجهت مؤسسة ائتمانية مشاكل ، فإن المودعين لديهم الحق في التقدم بطلب للحصول تعويض التأمين. لكي تتم إعادة الأموال بسرعة وبدون أي ألم ، من المهم معرفة الإجراءات والإجراءات التي ينبغي اتخاذها.

الخطوة 1. جمع المعلومات اللازمة

بعد يوم من قرار البنك المركزي إلغاء ترخيص من مؤسسة ائتمان ، سيتم نشر معلومات حول هذا الأمر على الموقع الإلكتروني وكالات تأمين الودائع. يمكن العثور على نفس البيانات عن طريق زيارة مورد الإنترنت. بنك روسيا.

الصفحة الرئيسية للموقع الرسمي لوكالة تأمين الودائع (www.asv.org.ru)

الصفحة الرئيسية للموقع الرسمي لوكالة تأمين الودائع (www.asv.org.ru)

أيضًا ، ستظهر البيانات التي سيتم تعيين المؤسسة الائتمانية بها كوكيل الدفع على الموقع. الاختيار البنك الوكيلوينتج إلى 3 يوم من لحظة إلغاء الترخيص.

الأمر يستحق النظر أن تدفع في بعض الأحيان وكالة التأمين على الودائع التعويض مستقلدون إشراك وكلاء.

أكثر 7 أيام الممنوحة للوكالة لإبلاغ المودعين بوقت ومكان الدفع.

بالإضافة إلى ذلك ، تم خلال هذه الفترة تجميع قائمة بالمواطنين الذين يحق لهم الحصول على مدفوعات التأمين. يتم إرسال رسالة إلى كل منهم.

الخطوة 2. التقدم بطلب للحصول على تعويض

الفترة الزمنية التي يحق خلالها للمودع التقدم بطلب للحصول على تعويض - منذ حالة التأمين إلى التصفية النهائية لمؤسسة الائتمان. فترة الحد لمثل هذه الحالات 2 سنة.

ومع ذلك ، إذا فشل المودع في تقديم طلب للحصول على تعويض خلال هذه الفترة الزمنية لسبب وجيه ، فإن الوكالة ستقبل ونظر في طلبه. على الأرجح ، سيتم استلام الدفعة في مثل هذه الحالة.

الخطوة 3. التطبيق

للتقدم بطلب للحصول على تعويض التأمين ، يجب على المودع التقدم بطلب للحصول عليه تطبيق وفقا للنموذج المعمول بها. للحصول على شكل يمكن أن يكون في البنك الوكيل أو التنزيل على موقع مطار دبي الدولي.

بالإضافة إلى ذلك ، ستكون هناك حاجة إلى وثيقة هوية. عند استلام الأموال ، سيحتاج ممثل المودع إلى موثق التوكيل الرسمي.

الخطوة 4. تلقي التعويض

تم تعيين وكيل لدفع التعويض 3 ايام من لحظة استلام الطلب ذي الصلة. لكن تجدر الإشارة إلى أن عملية الاسترداد تبدأ فقط من خلال 14 أيام بعد إلغاء الترخيص.

هناك طريقتان رئيسيتان لدفع التعويض:

- نقدا

- بطريقة غير نقدية - عن طريق التحويل إلى الحساب المشار إليه بواسطة المودع في الطلب.

سيساعدك الجدول أدناه على فهم وتذكر الإجراء الخاص بالحصول على رد.

جدول تسلسل تصرفات المودع في حالة حدث مؤمن عليه:

| رقم p / p | تأثير | الميزات الرئيسية |

| 1 | جمع المعلومات | يتم نشر معلومات إلغاء الترخيص على الفور على موقع مطار دبي الدولي |

| 2 | طلب التعويض | يجب عليك الاتصال بالبنك الوكيل الذي يتم اختياره بعد 72 ساعة من وقوع الحدث المؤمن عليه |

| 3 | نموذج الطلب | يمكن الحصول على نموذج الطلب من فرع بنك الوكيل أو تنزيله على الموقع الإلكتروني لوكالة تأمين الودائع |

| 4 | تلقي التعويض | يمكنك تلقي الأموال نقدًا أو عن طريق التحويل إلى الحساب |

8. أسئلة يتكرر طرحها عن تأمين الودائع

يريد كل مستثمر تعظيم أمان أمواله. هذا هو السبب في الكثير من الأسئلة التي تنشأ دائما حول موضوع التأمين على الودائع. اليوم سنحاول الإجابة على بعضهم.

سؤال 1. بأي عملة يتم التعويض عن الودائع المدفوعة؟

عند حدوث حدث مؤمن عليه ، يتم دفع تعويضات عن جميع الودائع ، بغض النظر عن عملة الحساب في روبل الروسي.

علاوة على ذلك ، في الحالات التي تم فيها إصدار الإيداع بعملة أجنبية ، يتم حساب حجم المدفوعات باستخدام سعر البنك المركزيصالحة في اليوم الذي يحدث فيه الحدث المؤمن.

السؤال 2. هل يمتد التأمين الإلزامي على ودائع الأفراد إلى الأموال الموجودة على البطاقات المصرفية المدينة (بما في ذلك المعاش والراتب)؟

بطاقة الخصم هي وسيلة إلكترونية بلاستيكية تتيح لك الوصول إلى الأموال الموضوعة في الحساب الجاري.

يتم فتح هذه الحسابات عن طريق التوقيع اتفاقية حساب بنكي، والتي تعمل تقليديا باعتبارها واحدة من أجزاء الاتفاق بشأن مسألة بطاقة مصرفية. علاوة على ذلك ، ووفقًا لأحكام قانون التأمين الإلزامي على الودائع ، يتم النظر في أي أموال يتم وضعها بموجب اتفاقية حساب جاري إسهام.

علاوة على ذلك ، فإن الأموال الموضوعة على بطاقات السحب لا تنتمي إلى فئة الحسابات التي لا تخضع لحماية الدولة على المستوى التشريعي.

من الظروف المذكورة أعلاه يمكننا أن نستنتج ما هم تندرج تحت التأمين الإلزامي.

9. خاتمة + فيديو حول هذا الموضوع

وبالتالي ، التأمين على الودائع هي خدمة مفيدة متاحة إلى كل المودع. مثل هذه التدابير تساعد في حماية الأموال في حالة وجود أي مشاكل مع مؤسسة الائتمان. هذا يعطي المستثمر ثقة إضافية بأنه لن يخسر أمواله الخاصة.

في الختام ، نوصي بمشاهدة فيديو حول كيفية عمل نظام تأمين الودائع الروسي (CER):

على الرغم من أن تأمين الودائع المصرفية يسمح لك بإعادة أموالك الخاصة ، فإن فريق المجلة الإلكترونية "Rich Pro" يريد من البنوك التي تستثمر فيها الأموال أن تكون مستقرة ماليا.

شارك بآرائك وتعليقاتك على موضوع المنشور ، وكذلك اطرح أسئلتك في التعليقات أدناه.